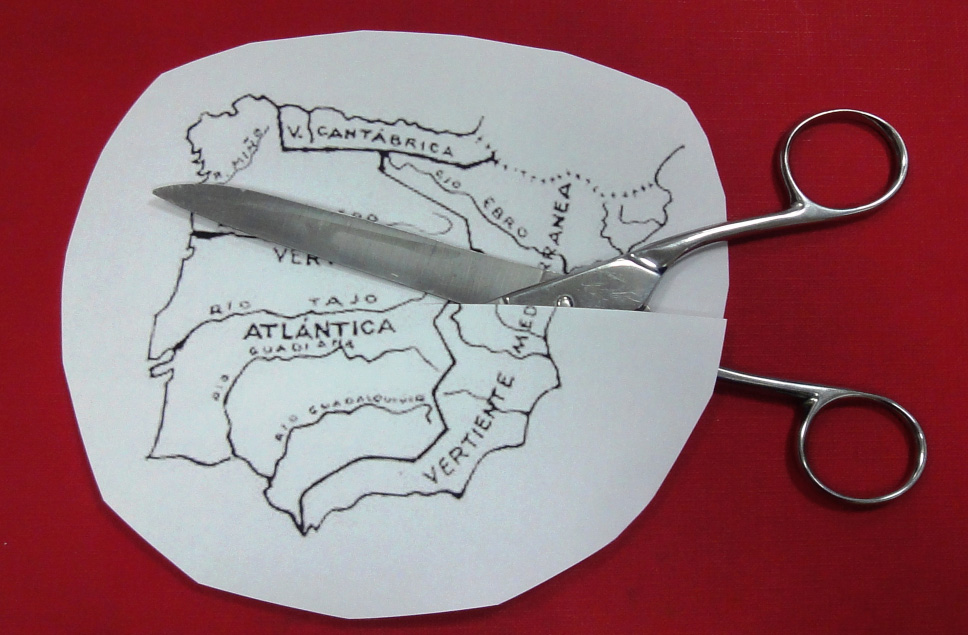

Afronta el país un ajuste del déficit público que, en el conjunto del sector público, oscila según los analistas y en función del resultado del déficit en 2011, entre 20.000 y 40.000 millones de euros. No está de más recordar, para adquirir cierta conciencia de las cifras de las que hablamos que, según los presupuestos generales del Estado para 2011, el gasto del Estado en seguridad ciudadana no llega a los 5.400 millones de euros, similar al presupuesto de la Comunidad Autónoma de Aragón. El gasto total en pensiones contributivas y no contributivas ronda los 112.000 millones de euros, el gasto en autonomía personal y atención a la dependencia gira en torno a los 1.500 millones de euros, el de vivienda no llega a 1.200 y el de prestaciones a desempleados y fomento de la inserción y la estabilidad laboral apenas alcanza los 38.000 millones de euros. La previsión de amortización y gastos financieros de la deuda pública para 2011, que no pudo tomar en consideración las ínfulas de la ya famosa prima de riesgo, alcanzan los 74.000 millones de euros, con tendencia a un rápido y muy preocupante crecimiento que contrasta con el estancamiento de ingresos y la probabilidad de recesión y, en consecuencia, de caída del producto interior bruto. Que cada cual elija dónde aplicar la tijera, sin olvidar el gasto sanitario y educativo que gestionan la totalidad de las Comunidades Autónomas. Hasta aquí los recortes.Y es el caso que, pese a todo y advertidos los riesgos del rápido crecimiento de los gastos financieros, la situación del déficit y el volumen de deuda que afronta el sector público español, siendo ambos elevados, no alcanza los niveles de otros Estados europeos. El problema en España, a mi juicio, se agrava realmente al tomar en consideración unos mecanismos ineficientes de gobernanza, alumbrados en el posibilismo de la transición pero que parece conveniente replantear hoy, y la estructura de nuestro sistema productivo, en el que el peso de la actividad inmobiliaria fue tan elevado, y tan alto el nivel de captación de recursos financieros, que ha entrado en quiebra, precisado de una profunda reestructuración.

Afronta el país un ajuste del déficit público que, en el conjunto del sector público, oscila según los analistas y en función del resultado del déficit en 2011, entre 20.000 y 40.000 millones de euros. No está de más recordar, para adquirir cierta conciencia de las cifras de las que hablamos que, según los presupuestos generales del Estado para 2011, el gasto del Estado en seguridad ciudadana no llega a los 5.400 millones de euros, similar al presupuesto de la Comunidad Autónoma de Aragón. El gasto total en pensiones contributivas y no contributivas ronda los 112.000 millones de euros, el gasto en autonomía personal y atención a la dependencia gira en torno a los 1.500 millones de euros, el de vivienda no llega a 1.200 y el de prestaciones a desempleados y fomento de la inserción y la estabilidad laboral apenas alcanza los 38.000 millones de euros. La previsión de amortización y gastos financieros de la deuda pública para 2011, que no pudo tomar en consideración las ínfulas de la ya famosa prima de riesgo, alcanzan los 74.000 millones de euros, con tendencia a un rápido y muy preocupante crecimiento que contrasta con el estancamiento de ingresos y la probabilidad de recesión y, en consecuencia, de caída del producto interior bruto. Que cada cual elija dónde aplicar la tijera, sin olvidar el gasto sanitario y educativo que gestionan la totalidad de las Comunidades Autónomas. Hasta aquí los recortes.Y es el caso que, pese a todo y advertidos los riesgos del rápido crecimiento de los gastos financieros, la situación del déficit y el volumen de deuda que afronta el sector público español, siendo ambos elevados, no alcanza los niveles de otros Estados europeos. El problema en España, a mi juicio, se agrava realmente al tomar en consideración unos mecanismos ineficientes de gobernanza, alumbrados en el posibilismo de la transición pero que parece conveniente replantear hoy, y la estructura de nuestro sistema productivo, en el que el peso de la actividad inmobiliaria fue tan elevado, y tan alto el nivel de captación de recursos financieros, que ha entrado en quiebra, precisado de una profunda reestructuración.

No puede alegarse ignorancia. El debate sobre el excesivo endeudamiento familiar y de las empresas a que han dado lugar el funcionamiento del sector inmobiliario y el sistema hipotecario español estaba vivo, aunque soterrado por la verdad oficial, en la España del inicio de la actual crisis. Los trabajos de economistas como García Montalvo lo acreditan sobradamente (J. García Montalvo, “Deconstruyendo la burbuja inmobiliaria: expectativas de revalorización y precio de la vivienda en España”, Papeles de economía española, nº. 109, pp. 44-75). Pero es que, ya en relación con la burbuja anterior Naredo había explicado en 1996 “su principal causa de origen interno: el alegre endeudamiento público y privado contraído durante el auge que pesa ahora como una losa de plomo sobre la demanda interior, cuya recuperación tantas veces anunciada no acaba de consolidarse” (J. M. Naredo, La burbuja inmobiliario-financiera en la coyuntura económica reciente (1985-1995), Siglo veintiuno de España editores, Madrid, 1996, p. IX), mientras que, un tercer economista, Fernández Durán, avisaba en 2006 que “a corto plazo, es muy factible que estalle la burbuja especulativa inmobiliaria internacional, empezando probablemente en EE.UU., y que ello tenga una aguda repercusión mundial […] El intento de desplazar en el tiempo (hacia el futuro) y amortiguar los ciclos económicos capitalistas, mediante la creación de liquidez sin freno, parece haber tocado a su fin. Todo ello puede contribuir al estallido de una burbuja inmobiliaria internacional, que puede provocar una depresión-deflación planetaria… […]. Además, la repercusión sobre la «economía real» será mucho mayor en caso de estallido de una burbuja inmobiliaria, que en el de una bursátil (como la de 2000-2003)… […]. El problema es que ahora esa situación se trasladaría a escala global, con consecuencias imprevisibles” (R. Fernández Durán, El tsunami urbanizador español y mundial. Sobre sus causas y repercusiones devastadoras, y la necesidad de prepararse para el previsible estallido de la burbuja inmobiliaria, Virus editorial, Barcelona, 2006, pp. 63-65). Pese a ello, el conjunto de nuestros poderes públicos y económicos asumieron acríticamente y con gran complacencia un sistema productivo, centrado en la actividad inmobiliaria y potenciado por un sistema hipotecario, también impulsado decididamente en la transición y propugnado en los Pactos de La Moncloa, cuyo funcionamiento, sin controles efectivos, ha puesto periódicamente en cuestión la viabilidad económica del país y derechos básicos de los ciudadanos. Éste era nuestro sistema productivo, hoy caído.

Y llegamos así a los errores imperdonables, si es que sólo se trató de errores. La realidad descrita por los economistas citados, objetivable, fue valorada de diferente modo por el Banco de España que llegó a decir, en fechas similares y sobre los mismos datos, que “la posición financiera del conjunto de los sectores residentes continúa siendo compatible con el mantenimiento del dinamismo actual de la economía española. No obstante, el intenso crecimiento de los compromisos financieros de familias y empresas y la elevada concentración de sus inversiones en el sector inmobiliario siguen incrementando la sensibilidad de las decisiones de consumo, inversión y empleo a la evolución de los tipos de interés y de los precios de la vivienda. […] En todo caso, la fortaleza de los balances bancarios tiende a amortiguar el posible alcance de los riesgos de naturaleza financiera que inciden sobre el comportamiento del gasto de la economía en el medio plazo” (Informe anual 2005, Banco de España, Madrid, 2006, p. 152). Tan solo un año después, el mismo Banco de España continuó con su optimista valoración de la situación, avisando ya de algunos riesgos no suficientemente ponderados, al afirmar que “durante 2006 se produjeron algunos desarrollos positivos relacionados con la posición financiera de las familias. Así, el precio de la vivienda continuó desacelerándose suavemente, en línea con un escenario de normalización gradual del mercado inmobiliario. Además, se redujo la tasa de expansión del crédito para adquisición de vivienda, aunque la moderación del crecimiento de la financiación se vio frenada por un renovado auge de los préstamos para consumo. El mantenimiento del dinamismo del consumo y la inversión residencial a medio y largo plazo requiere una mayor contención del ritmo de avance del endeudamiento de los hogares. […] la situación financiera de las sociedades continuó siendo sólida, lo que, junto con las todavía holgadas condiciones de financiación, configura un entorno que sigue siendo propicio para un avance sostenido de la inversión productiva privada. La solidez de la situación patrimonial de las entidades de crédito, por su parte, continúa constituyendo un importante elemento de fortaleza que limita el posible alcance de los riesgos de naturaleza financiera sobre las perspectivas macroeconómicas a medio plazo” (Informe anual 2006, Banco de España, Madrid, 2007, p. 136). La fecha de publicación del informe anual de 2006, ya en el 2007 del estallido de la burbuja, es significativa. La verdad oficial continuaba siendo el “aterrizaje suave” o, en palabras de nuestro antiguo banco central, “suave desaceleración”. No pasaba nada, en un suspiro todo pasaría y volveríamos a cabalgar.

Aunque en 2005 el Banco de España sí se refirió a la burbuja tecnológica, la burbuja inmobiliaria española no mereció su atención, ni tan siquiera una mención mínimamente atenta como factor relevante en los informes de 2005 a 2010, aunque lo era, sin lugar a dudas (J. L. Campos Echevarría, La burbuja inmobiliaria española, Marcial Pons, Madrid, 2008, pp. 107-143; o, con tono divulgativo, J. L. Ruíz Bartolomé, Adios, ladrillo, adiós. Claves para superar el crash inmobiliario, Libroslibres, Madrid, 2010, pp. 15-33). No sólo es sorprendente esta omisión. Todavía lo es más la desconexión entre los riesgos sistémicos vinculados al sector inmobiliario que estaba asumiendo el sistema financiero español, especialmente cuando se advierte que en los propios informes del Banco de España se afirmaba la clara sobrevaloración de las viviendas tratando de compensarlas, primero, con genéricas referencias a su posible absorción futura y, ya a partir del año 2006, cuando el aterrizaje suave empezaba a ser forzoso, omitiendo pura y simplemente la cuantificación de la sobrevaloración que se cifró entre el 14% y el 23% en 2003, el 24% y el 35% en 2004. La sobrevaloración se trasladaba directamente al sector financiero cuando las viviendas se adquirían con préstamos hipotecarios sobre tasaciones que, frecuentemente, elevaban los precios para ajustarse a la cuantía del préstamo solicitado sin hacer indispensables garantías adicionales. No esrazonable pensar que los medios y capacidad del servicio de estudios del Banco de España condujesen a análisis tan tenues de una realidad económica tan evidente conforme a patrones que, además, tenían precedentes.

Lo cierto es que los excesos de lo que se ha dado en llamar la “década prodigiosa” del sector inmobiliario español están en el origen de los actuales problemas y de la interrupción de las políticas públicas de provisión de vivienda asequible, digna y adecuada. Esta quimera inmobiliaria concretada en una inmensa burbuja inmobiliaria y elevados y cuantiosos riesgos crediticios, cuya existencia fue negada por la mayoría de políticos, financieros, empresarios y economistas, dio paso al actual colapso financiero, a un escenario de crédito decreciente y encarecido, condicionado por la situación exterior y las dificultades para la captación de financiación, y subordinado a la recuperación del equilibrio en las cuentas del sector financiero limitando su exposición al sector inmobiliario. En ese contexto ha de valorarse un modelo hipotecario y de acceso a la vivienda que continúan primando el acceso en propiedad sobre otras alternativas, que continúan alineando las políticas públicas de vivienda con las políticas económicas de fomento de la actividad del sector de la construcción, que mantienen a la administración y a posibles operadores sin ánimo de lucro en un papel subsidiario, marginal y decreciente con respecto a otros operadores económicos inmobiliarios y financieros. La historia de las políticas de vivienda en España se repite periódicamente porque sus bases financieras y objetivos económicos no han cambiado nunca.

Y no es un tema técnico, desconocido o inaccesible a la política. Los responsables políticos, de cualquier signo, que intercambiaron su posición en los años 1996-2004 y 2004-2011 impulsando unos y asumiendo otros, incluso gozosamente, el modelo imperante, no pueden en modo alguno alegar ignorancia acerca de las causas y consecuencias de la orgía de endeudamiento en que el país cayó de 1996 a 2006. Durante la tramitación de la Ley 41/2007, de 7 de diciembre, por la que se modifica la Ley 2/1981, de 25 de marzo, de regulación del mercado hipotecario y otras normas del sistema hipotecario y financiero, de regulación de las hipotecas inversas y el seguro de dependencia y por la que se establece determinada norma tributaria, la enmienda número 23, del grupo parlamentario de Izquierda Unida-Iniciativa per Catalunya Verds, propuso introducir un nuevo artículo 25bis en la Ley 2/1981 con un conjunto de límites legales al crédito hipotecario. Se trataba de imponer reglas más rigurosas que las vigentes, que condicionasen imperativamente el juicio de solvencia del cliente que han de realizar las entidades de crédito. Para ello, se proponía establecer restricciones de carácter temporal, por un lado, con un calendario que acababa limitando el plazo máximo de amortización a quince años, y de índole subjetiva, por otro, calculando un límite máximo por referencia al peso porcentual del pago mensual conjunto de intereses y devolución del principal sobre los ingresos personales o familiares de los obligados en las operaciones de crédito hipotecario, que acababa limitado al treinta por ciento de éstos. La enmienda recibió un voto a favor, un solo voto, treinta en contra y cuatro abstenciones. Mal consenso.